Dividendinvestori asutaja Märten Kress esines Investeerimisklubis novembri alguses Tartus, kus ta rääkis oma õppetundidest aktsiatesse investeerimisel.

Märteni olulisemad õppetunnid olid seotud turgude ajastamisega, kõrgete dividendimäärade ja hea dividenditootlusega ETFidega. Esimesena rääkis Märten turgude ajastamisest, mis on tema hinnangul küllaltki keerukas. Ta tõi näite aastast 2010, mil ta tegutses veel fondijuhina Danske pangas. „2010. aastal oli selja taha jäänud üpris suur kriis. Isiklikku raha sai fondijuhina toona paigutada vaid Danske Grupi fondidesse ja seda saigi tehtud.“

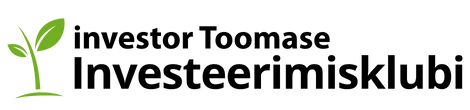

Märten ostiski Danske Invest Baltic Equity fondi. 2011. aastal tõstis pead aga Euroopa võlakriis, selleks ajaks oli fondiosaku hind kallinenud 10 protsenti. „Müüsin fondi maha ja mul õnnestus tänu sellele vältida 20-protsendilist langust,“ rääkis Märten. Võlakriisi leevenemisel hakkas osak aga taas kallinema ja tänaseks on see tõusnud 71 protsenti. See kasv jäi Märtenil saamata (vt. graafikut all).

Danske Invest Baltic Equity Fond. Allikas: Märten Kress

Ka ideaalne korrektsiooni tabamine ei too erilist tulu

Märten rääkis Investeerimisklubi liikmetele, et paljudel investoritel on suur tahtmine korrektsiooni vältida ja selle kaudu turgu paremini ajastada. Tähtis on aga aru saada, kas ja kui palju see meile kasu toob ja millal on seda mõttekas teha.

Näiteks tõi ta Visa aktsia, mis oli 2012. aastal kallinenud küllaltki tublisti. „Investorina tekib pärast sellist tõusu tahtmine mõelda, et ehk ootaks korrektsiooni ära,“ ütles Märten. Oletame, et investor otsustas 37 dollari juures jääda korrektsiooni ootama. Korrektsioon tuli aga alles 49 dollari juures ning aktsia kukkus 43ni, mis on esialgsest hinnast (37) kõrgem.

Visa aktsiahind. Allikas: Märten Kressi esitlus.

Investor arutles ka 20-protsendilise korrektsiooni ajastamise mõttekuse üle. Te nentis, et ideaalstsenaarium, kus me suudame tipu ära tabada ja korrektsiooni täies ulatuses vältida, on küllaltki ebatõenäoline. Reaalsem on siiski olukord, kus me kõiki aktsiaid ei müü. Oletame, et investoril on pool portfellist aktsiates ning ta suudab rekordtasemel aktsiad maha müüa. Ta võtab vastu otsuse müüa poole oma aktsiatest, mis moodustab koguportfellist 25 protsenti. Kui nende aktsiate väärtus langeb 20 protsenti, siis on tema koguportfelli puhul võit vaid 5 protsenti, rääkis Märten. Kui korrektsioonist saadakse kätte vaid pool ja tehingutasud ka juurde arvestada, langeb võit alla 2,5 protsendi.

Dividendimäära tõusul või langusel võib olla mitmeid põhjuseid

Märten rääkis, et kõrgel dividendimäära muutumisel võib olla mitmeid erinevaid põhjuseid. Üheks põhjuseks on fundamentaalsed ehk ettevõtte majandustulemustest või äri väljavaadetest tingitud. Teiseks on väliste huvigruppide poolt peale sunnitud dividendikärped.

„Kui ettevõtte dividendimäär on rekordkõrgele sööstnud, siis on sellel ka põhjus. Reeglina järgneb sellele kõnealustes olukordades dividendikärbe.“

Ta rääkis, et kõrge dividendimäär võib investorile anda ka vale ostusignaali. Näiteks tõi ta naftatootja ConocoPhillipsi. „Toorainekriisi tulemusel aktsiahind langes tugevalt ja dividendimäär kasvas. Tuleb meeles pidada, et dividendimäära arvutatakse tagasiulatuvalt,“ nentis Kress.

„Kui ettevõtte dividendimäär on rekordkõrgele sööstnud, siis on sellel ka põhjus. Reeglina järgneb sellele kõnealustes olukordades dividendikärbe,“ ütles investor, kes tõi teisalt positiivse näitena välja ka ExxonMobili aktsia. Naftatootja dividendimäär liikus toorainekrahhi ajal üles, aga rekordtasemetele ei jõudnud. Ettevõte suutis dividende edasi tõsta ning kärbet ei tulnud. Osalt oli see põhjustatud sellest, et Exxon ei tõstnud oma laenukoormust nõnda agressiivselt.

„Tavaliselt on dividendikärpe taga majanduslikud põhjused. Majandus on tsükliline ja pika dividendimaksete ajalooga ettevõtetel on valmidus finantseerida dividendimakset ka laenust. Kaua seda aga teha ei saa,“ rääkis Kress, kes tõi välja, et näiteks ConocoPhillipsi äritegevusest ei laekunud vaba rahavoogu ning dividendide maksmiseks oli pidevalt vaja täiendavaid finantsvahendeid.

ConocoPhillipsi dividendimäär ja dividendimakse. Allikas: Märten Kressi esitlus.

Samas võib ette tulla ka olukordi, kus dividendikärbe pole seotud ettevõtte majandustulemustega. Märten tõi selle illustreerimiseks välja Ühendriikide kivisöetootja Alliance Resource Partnersi – selle firma dividendimäär tõusis aktsiahinna languse tõttu rekordkõrgele – 27 protsendini. Fundamentaalnäitajaid vaadates olid dividendimaksed vaba rahavooga kaetud.

Pangad tõmbasid ettevõtte aga liistule ja ütlesid, et esimese asjana tuleks neil laene tagasi maksta ja alles seejärel investoritele heldelt dividendi jagada. „Olin naiivselt vaadanud, et ettevõte on fundamentaalselt ja rahavooliselt piisavalt tugev, aga tuleb välja, et pankade käes on võim ning nad oskavad vajadusel ikka päris tugevalt survestada.“

Dividendi ETFid

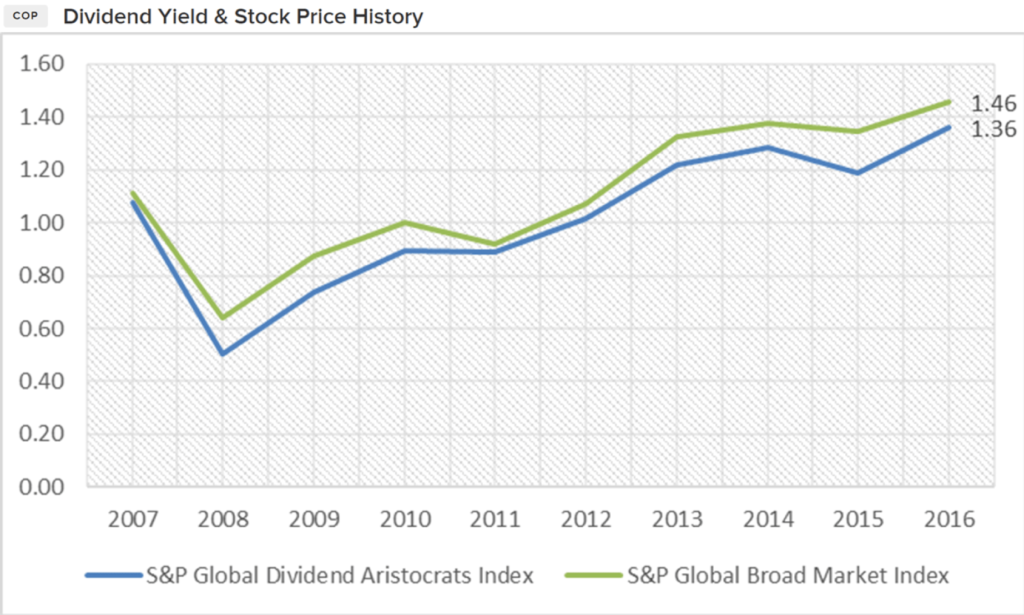

Kress jagas ka oma õppetundi dividendifookusega ETFidesse investeerimisel. Tuleb välja, et kõik ei ole must-valge ning kõrgema dividendimääraga ettevõtteid koondavate fondide puhul ei pruugi esialgselt planeeritud strateegia edukalt välja mängida. Ta tõi näiteks börsil kaubeldava fondi SPDR S&P Global Dividend Aristocrats UCITS ETFi, kuhu valitakse globaalseid vaid parima dividenditootlusega ettevõtet.

See tähendab, et fond on väärtusinvesteeringute poole kaldu (value tilt). Kuna fondi tasakaalustatakse ühe korra aastas, siis ei jõua see väärtus realiseerida. Selle tõttu on Dividendi ETFi tootlus madalam kui 11 200 ettevõttest koostatud koondindeksil.

S&P Global Dividend Aristocrats Index ja S&P Global Board Market Index. Allikas: Märten Kress.

Kokkuvõte: Mida on meil Märtenilt õppida?

- Edukas turgude ajastamine nõuab alati kahte edukat otsust – ostu ja müüki või siis müüki ja uut ostu. Isegi kui ajastamisotsustega panime täppi, on vajalik, et need otsused hõlmaksid olulist osa portfellist.

- Väga kõrge dividendimäära ja sellele järgneva dividendikärpe taga on sageli majanduslikud põhjused, vahel on dividendikärpe taga aga hoopis pankadepoolne surve.

- Dividendifookusega ETF-id keskenduvad enamasti ühel või teisel viisil keskmisest kõrgema dividendimääraga ettevõtetele valides neist välja vaid vähesed ja rebalanseerides siis portfelli regulaarselt – see toob kaasa soovimatud mõjud ETF-i kogutootlusele ja dividendimaksete dünaamikale.